企业对税务筹划的态度将直接决定筹划方案的成败,合理而有效的筹划不但可以改善企业内部财务环境,同时也是优化企业内部结构的好方案。税收筹划如此重要,企业在税收筹划上有哪些注意问题?税收筹划如何合理节税20%以上?这几个税收筹划方法一定要了解!

企业的税收筹划一定是多种形式的组合,下面介绍几类税收筹划方法!

小规模公司的增值税抵扣的发票问题:

小规模纳税人的增值税发票抵扣:普通发票和专用发票都不可以抵扣增值税销项税额。

小规模纳税人的优惠条件:月销售额不超过3万季度销售额不超过9万免征增值税。

建议:小规模纳税人取得发票最好是普通发票且条件允许情况下季度销售额也最好不要超过9万。

一般纳税人的增值税发票抵扣:销项税额可以用增值税专用发票的进项税额抵扣。

建议:一般纳税人在取得发票的时候最好是选择增值税专用发票。这样达到抵扣部分销项税额的目的,从而少缴增值税。

一般企业的所得税抵扣发票问题:

企业所得税的计算:销售收入-成本费用=利润。

要想少缴所得税甚至不缴所得税的时候就要把企业合理开支的成本费用都计算来抵扣利润,这也是大家比较常见的税收筹划方式。

对于企业所得税的抵扣问题,不管是专用发票还是普通发票,不论是小规模纳税人还是一般纳税人都可以抵扣。

可以抵扣发票包括:用于差旅、用于招待客人、用于广告业务宣传、用于职工福利、用于办公支出、用于购买资产、用于企业正常运行支出等。总之就是和企业相关的、和企业员工老板用于企业相关支出都索要发票就可以,到时候会计会根据相关财会制度税法要求合理计入账簿并纳税申报。

合理利用分、子公司性质,达到税务筹划效果

分、子公司税负征缴存在很大差异,分公司合并所得税,子公司独立核算的。合理利用好分子公司税务之间的差别,达到减少财税支出的效果。

例,承德公司盈利300万,北京公司负盈利300万,二者之间是分公司关系,则企业所得税为0;二者之间是子公司关系,则面临缴税。

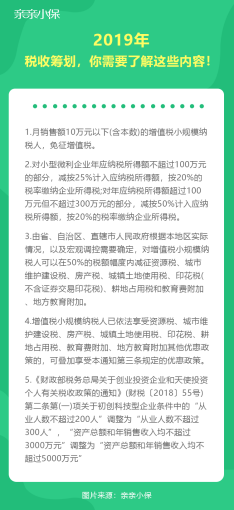

2019年小微企业税务优惠政策汇总

小微企业月销售额低于3万,年销售额低于36万,免征营业税和增值税。

上述问题你看懂了吗?更多税务筹划问题,欢迎咨询。