超3000家企业上税务“黑名单”,0申报、虚开票成稽查重点

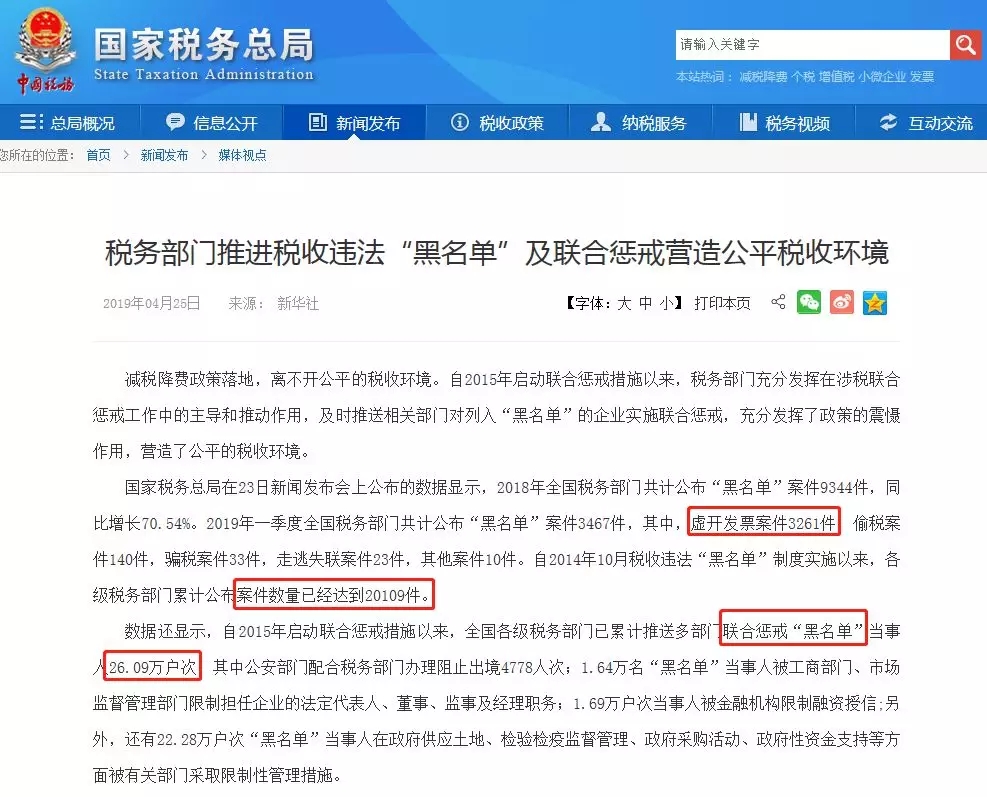

发票审查一直是税务部门稽查的重点,随着金三系统的上线,很多企业由于常年来没有合理开发票被税务揪出。根据国税局公布的数据显示:今年一季度全国公布“黑名单”案件3467件,其中,虚开发票案件就超过了3000件,更多的企业正在面临核查。

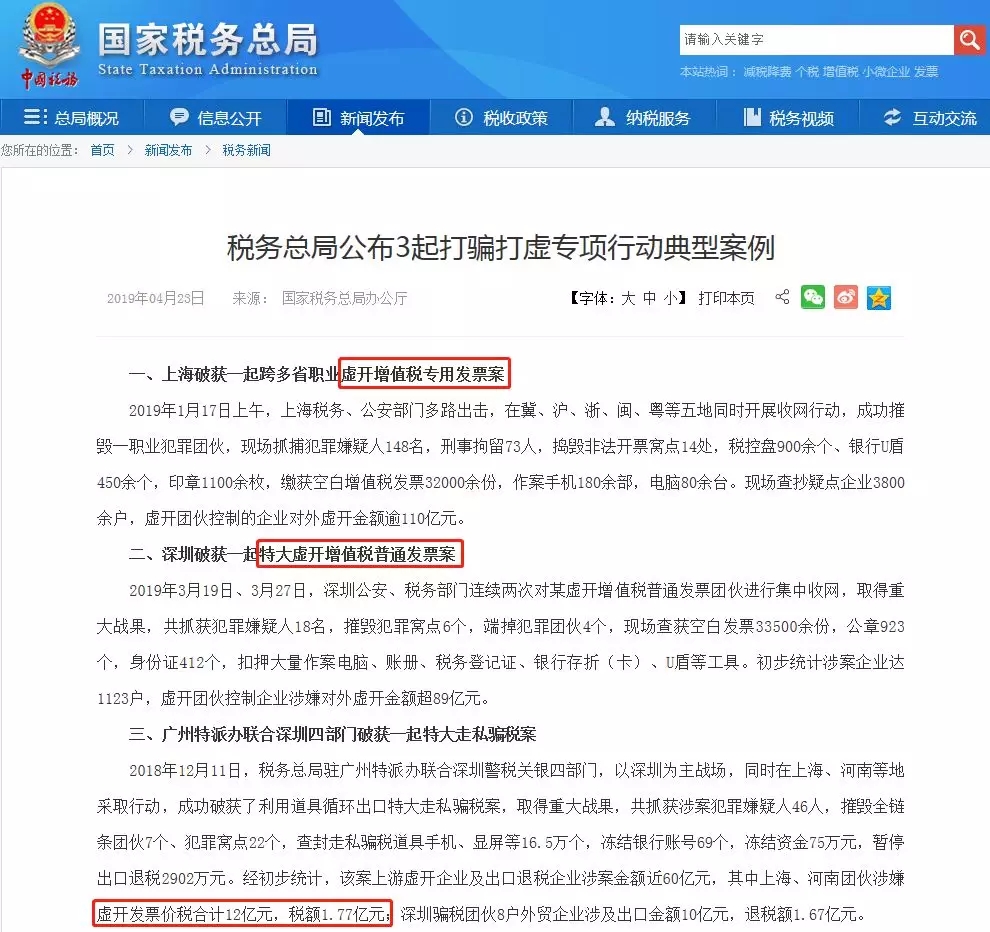

税总网站公示了3起典型案例!

虚开发票历来都是严打的违法行为,一旦被查处,罚款甚至有期徒刑都少不了!

刑法第205条虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪(含单位)量刑标准:

(一)虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票的,虚开税款数额5万元以上或者致使国家税款被骗3万元以上的,应予立案追诉,处三年以下有期徒刑或者拘役,并处罚金;

(二)虚开税款数额50万元以上或者致使国家税款被骗30万元以上的,属于“数额较大”或者“其他严重情节”,处三年以上十年以下有期徒刑,并处罚金;

(三)虚开税款数额250万元以上或者致使国家税款被骗150万元以上的,属于“数额巨大”或者“其他特别严重情节”,处十年以上有期徒刑或者无期徒刑,并处罚金或者没收财产。

虚开发票但没有达到追诉标准的,应当根据《发票管理办法》第三十七条规定处理,即“违反本办法第二十二条第二款的规定虚开发票的,由税务机关没收违法所得;虚开金额在1万元以下的,可以并处5万元以下的罚款;虚开金额超过1万元的,并处5万元以上50万元以下的罚款;构成犯罪的,依法追究刑事责任。”

以下税务稽查重点,老板们要注意了!

1 增值税零申报

零申报是企业一大优惠政策,但长期零申报是存在风险的。根据相关解读,零申报一旦超过6个月,税务机关就会对企业展开调查,以确认企业是否存在隐匿收入等问题。很多企业不知道的是,很多零申报的企业早已习以为常,殊不知因为你的长时间零申报,公司很可能已经在税务稽查名单了。

2 税负率异常

金三系统的核查利器是什么?是广泛的大数据记录!每个行业的增值税、所得税税负水平在当地的税务系统中都是有所记录的,一旦超出正常水平,税务机关就会来调查原因!你逃得过去吗?

3 进项发票对比

需要清楚,对税务部门而言,增值税进项和销项的对比一直是税务稽查的重点之一,其主要审核内容就是发票内容的一致性和税率的准确性,在金三系统上线之后,这个问题就更加无所遁形了。

4 税收优惠企业认定

这个不用多说,对于那些享受税收优惠政策的企业,一直都是税务部门关照的重点。

5 初级农产品发票虚开

初级农产品收购发票是发票虚开的重灾区,这是由企业本身特点决定的。这类企业的成本中原材料占大头,相关的进项税比重高,再者加工对象又是初级农产品,这就给“虚开”提供了便利,因此国家对虚开农产品发票的行为查得很严,一旦发现,必将严惩。

6 重点税源企业

这类纳税大户肯定是躲不过去的,都理解吧。

2019年,虚开发票将成为税务稽查的重点。给大家几点辨别虚开的发票方法,企业财务学着点吧!

一般虚开发票的企业在财务处理上,往往有如下特征:

1、虚拟购货,签订假合同或根本没有采购合同;

2、没有入库单或制造假入库单,且没有相关的收发货运单据;

3、进、销、存账目记载混乱,对应关系不清;

4、在应付账款上长期挂账不付款,或资金来源不明;

5、从银行对账单上看,资金空转现象较为明显,货款打出后又转回。

也给接受发票的单位几点意见,如果发现收到的发票存在问题,应暂缓付款和申报抵扣进项税额,及时向税务机关求助查证。尤其是大额购进货物或者是长期供货人突变开票方名称、开户行及账号信息,更应注意。